Indicii externi au înregistrat performanțe pozitive, de aproximativ 3-4% în luna martie, iar indicele BET-TR s-a apreciat cu 7.13%, continuând performanța pozitivă din lunile precedente. Principala tendință din punct de vedere macroeconomic a fost îmbunătățirea indicatorilor la nivel global, în timp ce în România raportările au fost de asemenea bune.

| Clasa de active | Rentabilitatea totala in ultima luna (29.02.2024-31.03.2024) | Rentabilitatea totala in ultimul an (31.03.2023-31.03.2024) | Rentabilitatea totala in ultimii 5 ani (31.03.2019-31.03.2024) |

| Actiunile din SUA (S&P 500) | 3.26% | 31.31% | 117.79% |

| Actiunile europene (EURO Stoxx 50) | 4.38% | 22.26% | 84.38% |

| Actiunile din China (Hang Seng) | 0.72% | -14.49% | -27.08% |

| Actiunile din Japonia (Nikkei 225) | 2.88% | 30.05% | 66.18% |

| Actiunile din Romania (BET-TR) | 7.13% | 49.93% | 197.76% |

*Rentabilitatea totala include si dividendele distribuite de companii

România

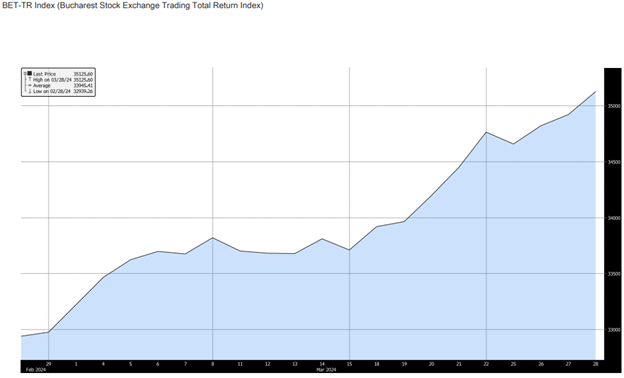

Indicele BET-TR a avut o evoluție pozitivă in luna martie (BET- TR +7.13% lună/ lună), pe fondul contribuției din partea acțiunilor Electrica (+13.85%lună/ lună ), Romgaz (+12.20% lună/ lună) sau BRD Groupe Societe Generale (+ 11.86% lună/lună).

Evolutia indicelui bursier din Romania BET-TR incluzând si dividendele

Sursa: Bloomberg la data de 31.03.2024

Luna martie a înregistrat creșteri ușoare ale dobânzilor la titlurile de stat românești. Contextul macroeconomic, așa cum a fost reflectat de indicatorii macroeconomici raportați în timpul lunii, este unul în care ratele de creștere ale PIB, ale vânzărilor cu amănuntul și ale inflației se situează pe o tendință ascendentă și peste așteptări. Astfel, vânzările cu amănuntul au avut o rată anuală de creștere de 5%, iar creșterea PIB a fost de 3% la finalul trimestrului 4 al anului trecut. Indicele titlurilor de stat românești a cunoscut totuși o apreciere în această perioadă, cu aproximativ 0,50%, cu toate că creșterea dobânzilor a reprezentat un factor nefavorabil.

Indicele BCR Romania Manufacturing PMI a urcat în martie la 49,3 față de 47,1 în februarie, atingând cea mai puternică valoare până în prezent, însă a rămas sub pragul de 50 (50 este punctul care separă expansiunea de contracție în sondajele PMI). Noile comenzi și producția au înregistrat o scădere mai mică față de lunile anterioare, ceea ce a determinat o valoare mai mare a indicelui.

Romania Manufacturing PMI

Sursa: BCR, S&P Global Market Intelligence la data de 31.03.2024

Să aruncăm o privire și asupra a ceea ce s-a întâmplat în aprilie

Consiliul de Administrație al Băncii Naționale a României (BNR) a decis păstrarea ratei dobânzii pentru facilitatea de creditare la valoarea de 8% pe an și a ratei dobânzii la facilitatea de depozit la 6% pe an. Așteptările pieței indică o posibilă reducere inițială a ratei cu 25 de puncte de bază în luna mai, însă riscul amânării pentru întâlnirile viitoare a crescut din cauza încetinirii procesului dezinflaționist. Riscurile inflaționiste pe termen scurt sunt generate de măsurile fiscale, politica de venituri și evoluția recentă a prețurilor petrolului brut.

Europa

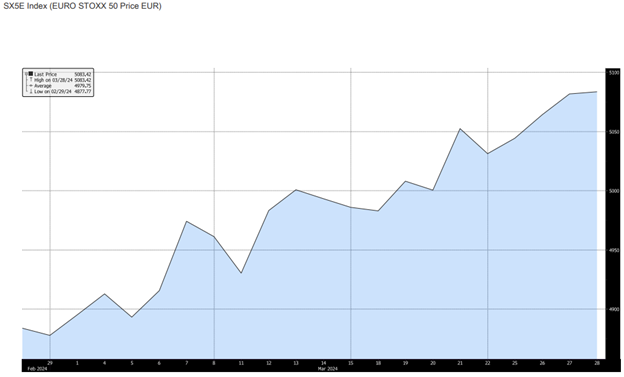

Acțiunile din Europa și-au continuat trendul ascendent în luna pe fondul reaccelerării activității economice, a rezultatelor financiare favorabile și a semnalelor transmise de oficialii principalelor bănci centrale cu privire la inițierea unui ciclu de relaxare monetară în perioada următoare. Astfel, indicele european Eurostoxx 50 a crescut cu 4.38%.

Evolutia Indicelui bursier din EURO STOXX50.

Sursa: Bloomberg la data de 31.03.2024

Starea economiei europene

În Europa, piața muncii este robustă, creșterea economică este modestă, iar presiunile inflaționiste sunt în scădere. Motivul principal pentru care Banca Centrală Europeană (BCE) amână reducerea dobânzilor este legat de negocierile salariale care au loc în prima parte a anului. O creștere mai semnificativă a salariilor ar putea avea un impact negativ, generând potențiale presiuni inflaționiste, ceea ce ar face orice reducere a dobânzilor prematură.

Global

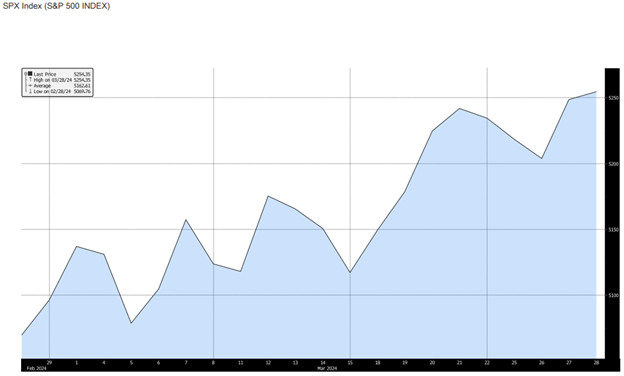

Piața de acțiuni din SUA a atins noi maxime istorice (S&P 500 a crescut cu 3.26% lună de lună), susținută de declarațiile președintelui FED, Jerome Powell.

Evolutia indicelui bursier SPX Index (S&P 500 Index)

Sursa: Bloomberg la data de 31.03.2024

Perspective prudente pentru politica monetară a Fed-ului în contextul rezistenței economice din SUA

Ritmul de relaxare a politicii monetare este probabil să fie mai lent decât s-a anticipat la sfârșitul anului trecut, dat fiind datele economice rezistente din SUA, dar acest lucru nu a reușit să diminueze apetitul pentru acțiuni.

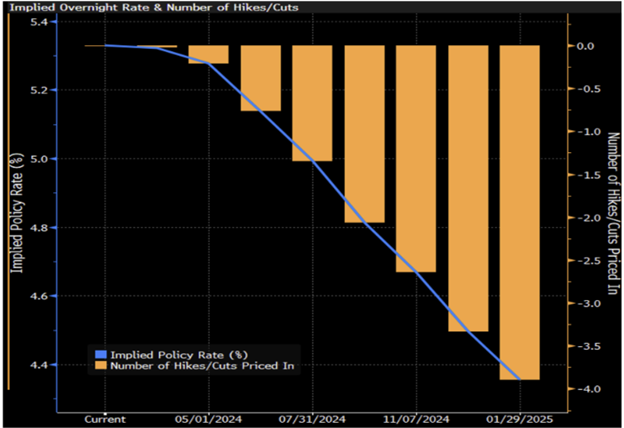

În ședința din martie, Rezerva Federală (FED) a menținut ratele dobânzilor la același nivel, dar a indicat că va lua în considerare mai multe reduceri până la sfârșitul anului. Rata de referință a fost menținută între 5.25% și 5.5%, neschimbată din iulie 2023. FED anticipează 3 reduceri ale ratei de referință, mai puține decât proiecțiile anterioare din decembrie. Perspectiva include încă 3 reduceri în 2026 și încă 2 pe termen lung, până când rata fondurilor federale va ajunge la aproximativ 2.6%, un nivel considerat stimulativ, dar nu și restrictiv.

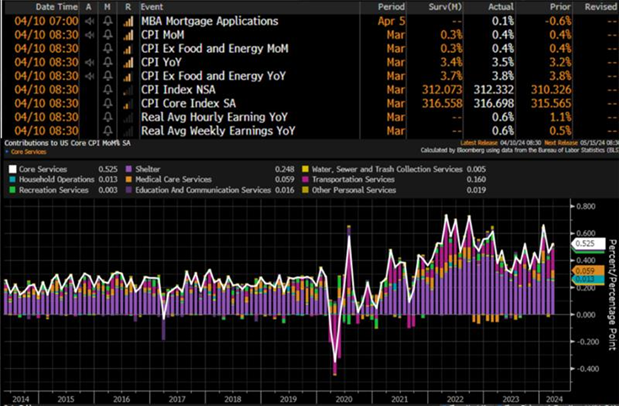

Inflația din SUA peste așteptările economiștilor

În luna martie, inflația din SUA a înregistrat o creștere peste estimările economiștilor, conform unui indicator crucial urmărit de Rezerva Federală. Potrivit anunțului Departamentului Muncii din SUA, indicele prețurilor de consum, care măsoară costurile bunurilor și serviciilor în întreaga economie, a crescut cu 3.5% în luna martie față de aceeași perioadă a anului precedent. Aceste date ar putea conferi Rezervei Federale (FED) suficientă siguranță pentru a amâna procesul de reducere a ratelor de politică monetară. O mișcare prea rapidă din partea oficialilor ar putea relansa inflația și ne-am putea confrunta cu un al doilea val de creșteri accelerate a prețurilor.

Sursa: Bloomberg la data de 29.02.2024

Inflația din SUA peste așteptările economiștilor.

Conform celui mai recent raport al Departamentului Comertului din SUA, indicele preturilor de consum a crescut cu 3,2% în februarie față de aceeași perioadă a anului anterior, peste asteptarile analistilor. Se aștepta ca raportul să arate o încetinire a creșterii prețurilor CORE precum și o creștere a prețurilor headline care să rămână neschimbată față de luna precedentă.

Sursa: Bloomberg

Petrolul crește clar ca răspuns la prelungirea reducerilor voluntare de către grupul OPEC+

Prețul petrolului a înregistrat o creștere semnificativă în luna martie, având in vedere că OPEC+ va menține reducerea producției de petrol, iar cererea pentru acesta va rămâne robustă, susținută de datele pozitive din sectorul manufacturier din China.

Acţiunile chineze au inregistrat creșteri modeste in martie

Creșterea acțiunilor în China a fost modestă în luna martie. Conform datelor furnizate de Biroul Național de Statistică din China, activitatea de fabricație a înregistrat o extindere în această lună, cu un indice al managerilor de achiziții de 50,8, comparativ cu 49,1 în februarie. Această valoare a depășit estimările economiștilor, care se situau la 49,9.

Privirea către Sezonul Raportărilor Financiare Q1: Ce Ne Așteaptă?

Se apropie rapid sezonul raportărilor financiare pentru primul trimestru (Q1). Piața se așteaptă ca actiunile din S&P 500 să raporteze o creștere a EPS (profit pe acțiune) față de aceeași perioadă a anului trecut, pentru al patrulea trimestru consecutiv. După o creștere a EPS de 1,8% în 2023, analiștii se așteaptă ca actiunile din S&P 500 să raporteze o creștere a EPS de 3,4% în Q1, 9% în Q2, 8,2% în Q3 și 17,2% în Q4, conform FactSet. Pentru anii 2024 și 2025, analiștii proiectează o creștere a EPS de peste 11% și 13%.

Actuala serie de creșteri a S&P 500 este cu adevărat istorică. Q1 a marcat al doilea trimestru consecutiv de creștere cu două cifre, doar pentru a noua oară din 1940 încoace. Din punct de vedere istoric, acest lucru a fost un semnal bullish, deoarece cele opt precedente au fost urmate de creșteri pozitive pe termen de 12 luni, cu rentabilități medii și mediane totale de 14,9% și, respectiv, 13%. În plus, S&P 500 a înregistrat câștiguri în fiecare dintre cele cinci luni anterioare, cu o rentabilitate a prețului de 25,3%. Aceasta este a zecea cea mai bună creștere pe termen de 5 luni din 1940 încoace, ceea ce istoric a fost pozitiv pentru performanța viitoare.

Adriana Sarbu – Manager de Fond

Articol publicat pe 12 aprilie 2024

Informațiile cuprinse în prezentul articol sunt cu caracter informativ și prezintă opinii personale ale autorului. Opiniile prezentate în cadrul articolului nu reprezintă o consiliere financiară personalizată cu privire la investiții sau consiliere fiscală/juridică. În situația în care intenționați să investiți într-unul dintre fondurile administrate de către SAI Certinvest SA, citiți Prospectul de emisiune și Documentul cu Informatii Esentiale (DIE). Performanțele anterioare ale fondurilor nu reprezintă o garanție a câștigurilor viitoare. SAI Certinvest S.A. nu este responsabilă în privința potențialelor pierderi rezultate în urma tranzacțiilor desfășurate în concordanță cu ideile exprimate în acest articol. De asemenea, autorul își rezervă dreptul de a modifica datele prezentate în articolele postate, fără nicio notificare prealabilă. Preluarea integrală sau parțială a informațiilor prezentate în articolele postate pe blog se va face doar cu precizarea sursei.